「ファクタリングに興味があるが、どのような仕組みなのだろうか」とお悩みではありませんか?

ファクタリングは資金調達の一つとして普及している仕組みであり、状況に合わせて適切に利用していくことで、企業や個人事業主の事業活動を円滑にする可能性があります。

ただし、取引先の信頼を損ねる可能性や手数料なども含めて、デメリットとなる要素もしっかりと理解した上で、計画的に利用する必要があるのも事実です。

本記事では、ファクタリングがどのような仕組みなのか、メリットやデメリットを理解した上で、ファクタリングによって上手に資金調達する方法について話します。

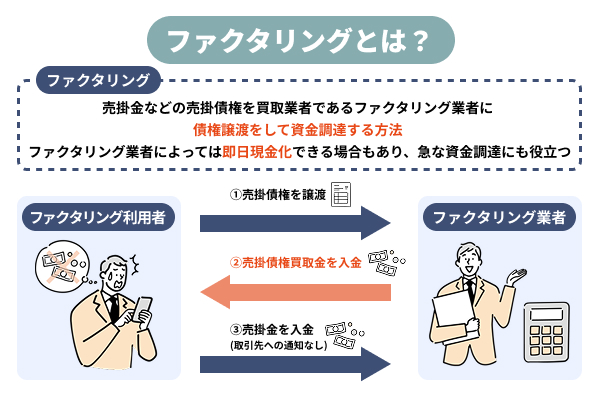

ファクタリングとは売掛金を現金化する資金調達方法のこと

ファクタリングとは、売掛金(売掛債権)を、実際の入金日より前に現金化する資金調達方法を指します。例えば、商品の販売や業務委託などで得られる報酬などにおいて、一般的には締め日、そして支払日が設けられており、すぐに回収できない売掛金が発生しがちです。

契約によっては、実際に作業をした翌月に締め日となり、支払いはその翌月になるなど、実際に現金が振り込まれるまで2ヶ月後、3ヶ月後になることも珍しくありません。そのため、事業活動の資金繰りの状況によっては、仕事をしているのに現金がない、事業活動を行うための支払いができない状況に陥ってしまうことがあります。

ファクタリング会社に売掛金の債権を譲渡することで、通常であれば、先延ばしになりがちな売掛金を即日、もしくは短期間で現金化できるようになり、事業活動の資金調達のサイクルを調整しやすくなるのです。

現金を得るための買取型と未回収リスクに備える保証型

一般的なファクタリングは買取型であり、売掛金の債権そのものを買い取った上で、手数料を差し引いた金額を支払い期日の前に利用者へ支払う流れになっています。ファクタリングの利用者は手数料を支払うことで、現金を得ることができ、ファクタリング会社は手数料を利益として得られるというシンプルなビジネスモデルといえるでしょう。ただし、支払い期日に相手先から入金がされない場合、利用者は買い取ってもらった売掛債権と同額を支払う必要があります。

保証型のファクタリングは、売掛先が支払えなくなった場合に備えるための仕組みで、売掛債権を早期に現金化する目的のサービスとは性質が異なります。資金繰り改善のために「今すぐ現金化」したい場合は、一般に買取型(請求書買取)が検討対象になります。そのため、一般的な買取型の手数料に加えて、保証料などを支払う必要があるのが違いといえます。

| 比較項目 | 買取型 (一般的) | 保証型 |

|---|---|---|

| 一番の目的 | 資金調達 (現金化) | リスク回避 (守る) |

| 未回収の時 | 支払い義務あり | 支払い義務なし |

| こんな人に | 今すぐ現金が欲しい | 取引先の倒産が不安 |

買取型はすぐに現金が必要な場合の資金調達に向いており、保証型はと新規の取引先や高額な売掛金など、貸し倒れに対するリスクヘッジをしたい場合に向いていると言えるでしょう。

ファクタリングの契約方法は2種類!それぞれ図解で解説

ファクタリングの契約方法として、2社間ファクタリング、3社間ファクタリングの2種類が挙げられます。

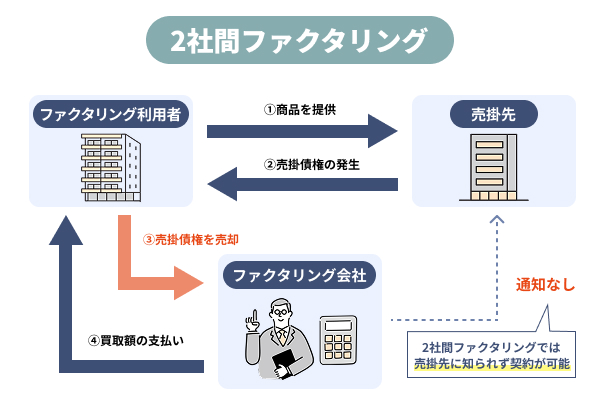

2社間ファクタリングは利用者とファクタリング会社の間のみで資金調達ができるファクタリング契約です。2社間ファクタリングの場合は取引先(売掛先)と利用者の支払い契約の情報に基づいて、ファクタリング会社が規定の手数料を差し引いた金額をスピーディーに、そして取引先に知られることなく、契約が完結します。

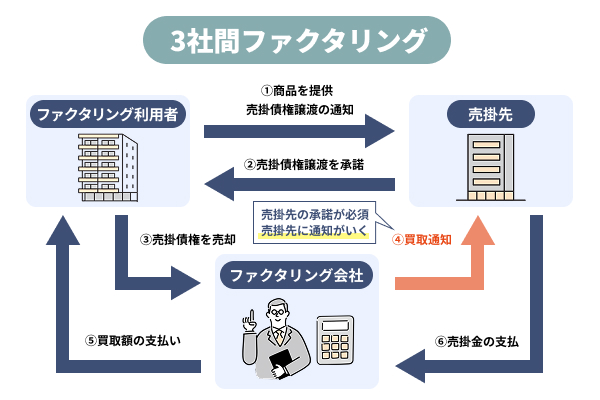

3社間ファクタリングは利用者とファクタリング会社に加えて、売掛金の発生している取引先(売掛先)の3社間でファクタリング契約する仕組みです。そのため、取引先の同意がなければ契約がしないという特徴があり、もちろん取引先にファクタリング会社を利用することが知られてしまいます。

それぞれのファクタリングの契約方法についてわかりやすく説明をします。

2社間ファクタリングは売掛先に知られない契約

2社間ファクタリングは、原則としてファクタリング業者から取引先(売掛先)に連絡や通知がいかない仕組みです。取引先との間に生じた売掛債権の発生に関する契約はそのまま、支払い期日も変更することなく、最短で即日、あるいは短期間でスピーディーに現金化できるのがメリットです。利用者はファクタリング業者に対して売掛債権を売却し、納得のいく買取額であれば、契約が成立します。

例えば、既存の取引先との契約変更や繁忙期及び閑散期などで、収入的なブレがある場合、タイミングによっては事業活動に必要な支払いがあるのに、売掛金が現金化できずに困ることもあるでしょう。また、企業や個人事業主問わず、お金がないというような状況は信頼を損ねる可能性もあるため、一時的な資金調達として多少の手数料を支払っても現金がすぐに欲しい場合に2社間ファクタリングが向いています。

3社間ファクタリングは売掛先の承認が必須の契約

3社間ファクタリングは、企業(もしくは個人事業主)、ファクタリング会社、取引先の3社で契約する流れであり、取引先への債権譲渡通知が送られ、取引先の承認が必須となる契約です。そのため、何らかの理由で取引先にファクタリングを利用することを知られたくない場合は向いていない契約かもしれません。

ただし、2社間ファクタリングと比べると手数料が安く済む可能性があるメリットがあります。また、第三者機関であるファクタリング業者を利用すること、そして法的に認められた手続きをもって契約がなされるため、しっかりと事情が説明できるのであれば、2社間ファクタリングよりも信頼性を損ねにくい契約方法とも言えます。

デメリットとしては、取引先に知られてしまうこと、手続きや書類の準備も必要であり、必ずしも即日や短期間で現金化できない可能性があることです。必要書類が少ないファクタリングを選ぶことも大切です。

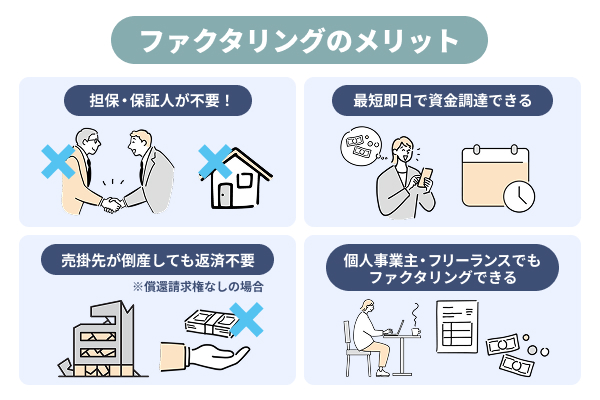

ファクタリングのメリットは負債を増やさず資金調達が可能

ファクタリングには支払い期日前に資金調達が可能なこと以外に、担保や保証人が不要なこと、ファクタリングの契約内容によっては返済が不要なこと、そして企業だけでなく、個人事業主やフリーランスでも利用できることなどさまざまです。

同時に、ファクタリングはバランスシートの健全性を保ちやすい資金調達方法でもあるため、銀行融資など、そのほかの審査に対するネガティブな影響が出にくいという特徴もあります。

また、ファクタリングの使い方次第で自己資本比率の改善や事業活動の安定性など、ポジティブな効果を得られる可能性もあるため、急に現金が必要にな困ったタイミングだけでなく、しっかりとメリットを理解し、いつでも柔軟に利用できる準備をしておくのもおすすめです。

ファクタリングの主なメリットについてわかりやすく説明しますので、参考にしてください。

融資と異なり担保・保証人が不要!審査基準は売掛先

ファクタリングのメリットとして、銀行などの金融機関などと異なり、担保や保証人が不要で、審査基準は売掛先の信用力が基軸となっています。ファクタリング業者は売掛先から売掛債権と同額の買取額を確実に受け取ること、そして手数料を利用者から差し引くことで確立するビジネスモデルであるのが理由です。

法人や個人問わず、一般的には売掛債権は期日になれば支払われるルールになっています。すでに支払いが確定している売掛債権は基本的に安全な債権と判断している理由でもあり、利用者の信頼性としての担保や保証人は必要としないということです。

そのため、ファクタリングを利用するときは取引先との契約が完了し、確実に売掛金が発生しており、期日になれば受け取れる売掛債権がご自身にあることを証明するのみで、比較的に利用しやすい資金調達方法と言えます。

債務超過・税金滞納・赤字決算でも問題なく利用可能

ファクタリングは「期日に支払い確定している売掛債権」の買取が前提であるため、基本的には債務超過や税金の滞納、赤字決算でも利用できるのもメリットです。簡単に言えば支払いを待っている状態のお金を手数料を払って前倒しで受け取る仕組みであるため、売掛金という確実に受け取れる可能性が高いからこそ、利用者の状況は問わないと言えます。

ファクタリング両者の信頼はあくまでも「取引先の支払い能力」を基準としていること、審査についても同様であり、売掛債権の根拠が真実であれば、利用者の属性で断られにくい資金調達方法ということです。注意点としては、売掛債権に関する証拠や書類をきちんとそろえる必要があること、取引先との口約束、もしくは 支払われる予定などの曖昧な情報だけでは買取の対象にならないということも覚えておきましょう。

最短即日で資金調達できる!急な出費にも対応可能

ファクタリングは資金調達のスピードが強いメリットであり、予定外の急な出費にも対応しやすく、何よりも「お金がなくて不安の状況」の改善に非常に役立ちます。思わぬ出費で手持ちの現金がなくなってしまった、もしくは支払う予定で手のつけられない現金しかないときに、資金調達のひとつの方法として選択肢に入れておくと良いでしょう。

また、ファクタリングは黒字倒産に関するリスクの回避する方法としても、役立つ可能性があります。仕事があるのに、材料を仕入れられない、もしくは事業活動するための運転資金がほんの数日間間に合わないような場合、多少の手数料を支払っても倒産を防げるのであれば、助けになるのは間違いありません。

同様に事業活動は順調でも、入金と支払いのサイクルのズレに困っている場合など、ファクタリングによって上手に調整していくことで、仕事を増やしながら安定的に活動していくったようなことも実現できるようになります。

即日入金を希望するなら2社間ファクタリングで契約

ファクタリングで即日入金を希望する場合、利用者と業者のみで契約が成立する2社間ファクタリングがおすすめです。ご自身や取引先の情報、そして売掛債権に関する書類をしっかりと用意しておき、即日入金に対応している優良なファクタリング会社を選定しましょう。まずはホームページなどで情報収集を行いながら、しっかりと相見積もりを取ることが大切です。

特にチェックすべきポイントとしては、何時までに手続きが完了すれば即日入金に対応してくれるのか、そして手数料の比較をすることです。また、急な状況で焦っている場合など、悪質なファクタリング業者に頼ってしまう可能性があるため、金融庁の公的機関のファクタリングに関する注意喚起などもチェックし、だまされないように十分に注意してください。

償還請求権なしの場合は売掛先が倒産しても返済不要

「売掛先の倒産リスクを回避するためにファクタリングしたい」という場合は、償還請求権なしのファクタリング業者を選びましょう。売掛債権を買い取ってもらった時点で、取引先に何があっても直接返済をする必要はありません。

ファクタリングを資金計画の一環として、賢く利用するための方法でもあり、手数料に見合ったリスクヘッジができることを考えると価値のある手段と言えるでしょう。特に一つ一つの取引先に対して、細かく倒産などの対応をする時間がない、手数料を差し引いた利益としても、期日前に現金化できるなら問題ないという場合に向いています。

売掛金に関するストレスがなくなることで、さらに事業活動や仕事に集中できるようになり、リスクを軽減しながら資金繰りに困ることなく、企業や個人事業主としての成長力を高められるでしょう。

ファクタリングは償還請求権なしの業者と契約する

ファクタリング業者が、何らかの理由で売掛債権を回収できず、「手数料を支払った分だけ、売掛金がマイナスになってしまった」という状況を避けるためにも、ファクタリング契約をする際は「償還請求権なしの業者」と契約を行いましょう。特にファクタリングを利用したいという状況では、そもそも現金がないために買い取りをしてもらっているため、再度、お金の工面に苦労することになります。

ファクタリング業者を選ぶときは、償還請求権なしかどうかをチェックすること、文言に触れていない場合や契約書に書かれていない場合は必ず確認することが大切です。償還請求権なしの場合は買取額の現金を返還する必要がないため、借りた時点で非常に安心感があるのもメリットといえます。

個人事業主・フリーランスでもファクタリングできる

ファクタリングの特徴は売掛先の信頼性を重視する点にあります。そのため、個人事業主やフリーランスでも事業活動で生じた売掛債権をファクタリング業者に買い取ってもらうことが可能です。例えば、すでに取引が完了している契約の支払いを、売掛債権としてファクタリング業者に買い取ってもらうことで、支払日より前に現金を受け取ることができます。

また、企業のようにある程度まとまった金額ではなく、少額の売掛債権でも買い取ってもらうことが可能であるため、フリーランスや個人事業主での金額の額に関わらず、細かな案件が多い場合においても、手数料を差し引いた金額を確実に得られるのもメリットです。

特に個人の場合、銀行や金融機関などからの借り入れを行おうとすると、審査が必要であり、なおかつ時間がかかります。ファクタリングの場合は、個人に対する一定の審査はあるものの、金融機関と比べれば通りやすいのも特徴と言うでしょう。

売掛先が個人の場合は審査落ちするケースがほとんど

ファクタリングの重要な特徴のひとつに、売掛先が個人の場合は審査落ちしてしまう可能性が高いことが挙げられます。ポイントとしては、ファクタリング利用者側が個人事業主やフリーランス、企業として利用できることに対し、取引先が一個人という信頼性に欠ける場合は、ファクタリングの契約に至らないという点です。

もちろん、個人とはいえ、自身で起業をしていた場合、もしくは信頼できる情報が整っている場合は審査を通過する可能性はあります。しかし、ビジネスモデル的にBtoCやCtoCなど、一般的な消費者層が相手の場合は、取引内容や契約、金額にかかわらず審査は通らないと考えてみてよいでしょう。

ファクタリングの仕組みが「確実に売掛債権を回収できるか」という基準であることを理解し、取引先が実績があり、社会的にも信頼における企業であれば審査を通りやすいと覚えておくと安心です。

ファクタリングのデメリット!割高な手数料に注意

ファクタリングを上手に活用するためには、メリットだけでなくデメリットもしっかり理解する必要があります。特に現金が手に入る反面、本来受け取れるはずの金額から手数料が引かれた買取額に目減りしてしまう点は最大のデメリットです。

ファクタリングを利用することを前提として売掛金を設定していれば安全ですが、急な出費に備えて利用したい場合など、手数料が差し引かれることで必要な支払いに足りないという懸念も想定しておく必要があります。

また、ファクタリングは即日現金化のイメージが強いですが、業者によって条件が異なっていたり、急な場合は必要なタイミングで入金が間に合わない可能性があることも忘れてはなりません。

実際にファクタリングを利用することを想定して、デメリットに関する理解を深めていきましょう。

ファクタリングのそれぞれのデメリットについてわかりやすく説明をします。

ファクタリングの手数料相場は1%〜15%程度が基本

ファクタリング手数料の相場は1%〜15%程度であり、たとえば手数料が10%、売掛金が10万円としたら1万円が手数料として差し引かれ、実際の支払い期日の前に9万円を受け取れます。手数料よりも相場が明らかに高い、もしくは低すぎる場合は適正な業者ではない可能性がある点に注意が必要です。

また、手数料が変動する要因として、ファクタリング利用者と売掛先の契約形態、売掛先の信用力、取引回数や実績など、利用者の属性を基軸とはしないものの、売掛先との関係性など信頼性に必要な情報など様々です。その他に即日入金や償還請求権なしなどのオプションやサービスが付随することで変動する可能性があります。

続いて、手数料に関連するファクタリングの仕組みについて詳しく見ていきましょう。

2社間ファクタリングは手数料が高くなる傾向にある

2社間ファクタリングは、銀行や金融機関による融資のように正式な手続きに則った信用調査ができず、売掛先に知られないように調査のためにコストがかかり、同時に回収不能のリスクも請け負うことから手数料が高くなる傾向にあります。売掛先にファクタリングの利用を知られないというメリットが、そのまま高い手数料というデメリットになってしまうのです。

また、ファクタリング業者側は即日に入金するなど、先に大きなリスクを背負うことになることも手数料が高くなる原因と言えるでしょう。イメージとしては、支払い期日までの時間や倒産リスクなどのデメリットの要因に関して手数料を支払うということです。

同様に急な出費に対する即日現金になるというサービスに対する手数料であること、支払い期日までの時間が待てない状況の改善のためのサービスであるということを覚えておきましょう。

売掛先に承認をもらえるなら3社間ファクタリングを使う

少しでも手数料を抑えたい場合、売掛先に承認をもらえるかどうかを精査し、3社間ファクタリングの利用も検討してみましょう。3社間ファクタリングの場合は、ファクタリング業者が取引先から売掛債権の支払いに関する契約も行われるため、手数料が安くなる可能性があるのが理由です。

ポイントとしては、売掛先の支払いのタイミングはそのままであること、資金計画を円滑にするためにファクタリングを利用することを理解してもらうことが重要になります。売掛先には手数料などは発生しないことから、しっかりと説明を行うことで納得してもらえれば、信頼関係を損ねることなく取引を続けることも可能となるでしょう。

現実問題としてファクタリング自体はビジネスの現場で活用されている仕組みでもあるため、取引先の担当者や管理権限を持つ方の考え方等もありますが、日ごろから信頼関係を構築していれば相談することで前向きに検討してくれると前向きに考えることも大切です。

財務状況が悪化して再起困難に?利用するなら一時的に

ファクタリングの手数料で利益が圧迫されるデメリットは、長い目で見ると大きな利益損失になるということも忘れてはなりません。たとえ10%の手数料だとしても、単純計算で同じ金額の売掛金で10回ファクタリングを利用すると、取引1回分の売掛金を失うという事実を十分に理解する必要があります。

同様に商品の売買などで、仕入れに対して10%の利益を見込んでいた場合、ファクタリング手数料で10%を失うことになれば利益が出ない状況に陥ってしまいます。

もちろん、一時的に現金が足りないような状況では中長期的な利益損失にはならないものの、常にファクタリングを利用しなければならないような状況は健全とはいえないということも覚えておきましょう。

ただし、本来受け取るべき報酬にファクタリングの手数料を加味して取引を行って、資金計画的にも安全で納得できる場合は問題ありません。

土日・祝日に審査・入金に対応している業者が少ない

ファクタリングの業者によっては、即日入金には対応しているものの、一般的な企業と同様に平日の日中のみ業務に対応しているケースが多く、土日や祝日対応している業者、もしくは夕方以降や深夜帯に対応している業者が少ないということも知っておく必要があります。突発的に現金が必要になる状況は曜日や時間に関係なく訪れる事もあり、いざ使おうと思ったら申し込んでもすぐに返事がこない、もしくは入金できる曜日や時間帯ではない可能性があることを想定しておきましょう。

また、突発的な出費とはいえ、本当にすぐ支払わなければならないかどうかも十分に精査しましょう。特にお金がないという不安な状況の場合、必要以上に焦ってしまうこともあるため判断力に欠けることがあります。現実問題としても、リアルタイムにその場で現金を払わなければ最悪な事態になるようなことはそうありません。

ファクタリングの利用を検討する場合においても、まずは冷静に落ち着いてから考える事が大切です。

ファクタリングに関するよくある質問

ファクタリングに関するよくある質問をQ&A方式でまとめました。

ファクタリングの情報収集をする際、違法性を疑ってみたり、「やばい」と思うようなネガティブな表現を見かけたりすることで、さらに不安を感じてしまうことがあるかもしれません。少しでも不安な心理状況を整理し、冷静に行動するためにも、同じようにファクタリングの利用に悩まれている方が、どのような疑問や不安を感じているのか、どのように考えるべきなのか参考にしてみてください。

また、状況によっては、ファクタリングよりも銀行や金融機関の融資の方が良い結果となる可能性があることも視野に入れておきましょう。ファクタリングと銀行やその他の金融機関による融資、それぞれのメリットとデメリットを理解した上で、どの手段で資金調達すべきなのか判断することをおすすめします。

ファクタリングに違法性はありますか?

ファクタリングに違法性はありません。法的にも売掛債権の譲渡の仕組みに則っており、正当な手続きを済ませることで現金を受け取ることは問題ないということです。ただし、一般的に闇金融といわれるような仕組みと同様に、事業者としての登録を行っておらず、高額な手数料を請求するような悪質な業者も存在するため充分に注意する必要があります。

また、お金に困って心理的に不安が強い状況ですと、悪質なファクタリング業者の情報が魅力的に感じてしまい、安心したいがために判断を誤ってしまう可能性があることも注意しましょう。特に悪質な業者は困っている人に対する訴求効果の高い文章や画像などの作成にかけており、電話やメールなどの文章も丁寧で見抜くことが難しくなっています。

まずは自分がお金に困っているということを客観視した上で、だまされないようにためにはどうすべきか、安全なファクタリング業者かどうかを精査しましょう。

ファクタリングがやばいと言われている理由は?

ファクタリングがやばいと言われるのは、悪質な業者による法外な手数料、脅迫まがいな取り立て、ファクタリングと称した違法な貸付など、トラブルに巻き込まれてしまう可能性が高いのが理由です。ファクタリング自体は違法ではないのに「お金に困っている人」として狙われてしまうことが問題だと理解しておく必要があります。

悪質な業者にだまされないためにも、ホームページなどでチェックするだけでなく、口コミなどを参照してみたり、SNSで情報収集をしたりするなど念入りに優良なファクタリング業者かを精査することが大切です。また、ファクタリングのみを唯一の資金調達の手段と思いこむのではなく、支払わなければならない相手先との交渉やその他の資金繰りについて考えるなど、落ち着いた行動を取れるように心がけましょう。

銀行融資とファクタリングはどちらを選ぶべき?

ファクタリングを利用する理由が急な出費や突発的な支払いとは異なる場合、銀行融資の利用も資金調達の方法の一つとして検討してみましょう。銀行や金融機関のサービス内容にはよりますが、ファクタリングよりも手数料は安く済む可能性が高いです。

融資の場合は法的には負債として記載する必要はあるものの、融資そのものは違法ではありませんし、審査は厳しいものの正当な手続きを則ってお金を得られる手法だと理解しておきましょう。また、銀行や信頼できる金融機関の場合、お金に関する専門家が状況に応じてアドバイスをしてくれることも考えられます。

同時にお金に困ったときこそ、自分一人で悩まず誰かに相談することを忘れず、まずはお金に関する強い不安を解消することから始めてみてください。