「急ぎで資金が必要だが、決算書や納税証明書を揃える時間がない」 「できるだけ少ない書類で、スマホからサクッと申し込みたい」 事業を運営していると、こうした一刻を争う場面に直面することがあります。

結論からお伝えすると、現在のファクタリングは「請求書」と「通帳コピー」の最短2点だけで審査可能です。

融資である(デットファイナンス)と異なり、ファクタリングは売掛金の売却(アセットファイナンス)であるため、利用者自身の財務状況よりも「売掛先の信用力」が重視されるからです。特に、官公庁や大手企業宛ての請求書であれば、驚くほどスムーズに書類が簡略化されるケースもあります。

ただし、プロの視点から警告したいのは、「請求書1枚だけで100%OK」と謳う業者にはリスクもあるという点です。

本記事では、税理士の知見に基づき、本当に必要書類が少なく、かつ信頼できるファクタリング会社を10社厳選しました。

| アセットファイナンス | 売掛金や資産を活用して資金調達する方法 |

|---|---|

| デットファイナンス | 借入や融資により負債として資金調達する方法 |

必要書類が少ないファクタリング4社の比較早見表

| おすすめ業者 |

|

|

|

|

|---|---|---|---|---|

| 契約方式 | 2社間・3社間 | 2社間 | 2社間 | 2社間 |

| 入金スピード | 最短2時間 | 最短2時間 | 最短即日 | 最短即日 |

| 手数料目安 | 2%〜20% | 2%〜9% | 10%前後 | 10%前後 |

| 必要書類 | 売掛債権に関する資料 2ヶ月分の通帳の写し | 請求書 通帳のコピー 開業届・確定申告書 | 請求書 本人確認書類 通帳のコピー | 請求書 本人確認書類 通帳のコピー |

| 書類の少なさ | ||||

| おすすめな人 | 審査に不安でも まず相談したい | オンライン完結で 早く資金化したい | 少額からサクッと 資金化したい | 少額からサクッと 資金化したい |

| 公式サイト |

必要書類が少ないファクタリング会社9選!審査通過率が高いのは?

ここではファクタリング審査に当たり、必要書類が少ないと言われているところを10社紹介します。それぞれ審査に何が必要なのか、ぜひ知っていただき、自社の状況と照らし合わせてご判断をお願いします。また、必要書類が少ないことと審査がやさしいことはイコールではありません。少ない書類で審査すると言うことは、その書類以外の要素を考慮しないことでもあります。

複数の審査書類を組み合わせた方が、結果的に審査通過につながる可能性が高くなるかもしれません。必要書類が少ない=良いではないので、ご注意ください。あくまで1つの考え方になります。それでは10社紹介していきます。

ビートレーディング

| 必要書類 | 売掛債権に関する資料、2ヶ月分の通帳の写し |

|---|---|

| 入金スピード | 最短2時間 |

| 調達可能金額 | 下限上限なし |

| 契約方法 | オンライン・対面 |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 最低2% |

| 取引 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記 | 記載なし |

| 運営会社 | 株式会社ビートレーディン |

ビートレーディングは、首都圏を拠点にしながら全国でサービスを展開しているファクタリングの老舗です。全国の事業主様から継続的な申込みが集まり、毎月相当数の案件を扱える体制を整えています。オンラインでの手続きがメインのため、書類確認から振込までの流れが速く、必要な資料が揃えば数時間以内に資金調達まで進むケースもあります。急いで資金を確保したい事業主様にとって、利用しやすいサービスとして評価されています。

見積もりや書類提出にはチャットアプリを取り入れており、契約前後のやり取りをスマートフォンだけで完結できます。従来の郵送や来店に比べ、作業のコストを大きく減らせる点が利用者から好評で、スキマ時間で手続きを進められる利便性が口コミにも反映されています。

さらに、同社は請求書が発行される前の段階でも資金化できる「将来債権」の取扱いに力を入れてきた企業として知られています。発注書・注文書の段階(請求書発行前)でも早期に現金化できるため、入金までの時間を少しでも縮めたい事業者にとって有効な選択肢になります。民法改正以前からこの方式を実務に取り入れていた点も特徴です。

- 請求書もしくは将来債権の書類

- 2か月分通帳のコピー

必要書類も少なく、最新技術の活用や柔軟な審査が支持されており、利用しやすい仕組みづくりを継続している会社として広く知られています。

ビートレーディングの公式サイトへQuQuMo

| 必要書類 | ・請求書 ・通帳のコピー ・開業届または青色、白色の確定申告書一式(個人) ・健康保険証(個人事業主) |

|---|---|

| 入金スピード | 最短2時間 |

| 調達可能金額 | 無制限 |

| 契約方法 | オンライン |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 取引 | 2社間ファクタリング |

| 債権譲渡登記 | なし |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoは、申込みから契約、入金までの一連の流れをオンラインだけで完了できる、オンラインファクタリング専門のファクタリングサービスです。扱っている方式は2社間ファクタリングに限定されており、コストよりも「早く現金化したい」ニーズを持つ利用者に向いています。必要書類は請求書と口座情報が確認できる資料そして開業届や身分証明書で、申請手順が非常に分かりやすく、審査に進むまでの準備に手間がかかりません。請求書と通帳コピーだけでの「簡易審査」も場合によっては可能です。

そのため、条件が整った場合には数時間以内に入金が行われるケースもあり、急ぎの資金調達に向く点が大きな特徴です。

契約はノンリコースファクタリングを採用しているため、万が一売掛先から入金が得られなくても、利用者が返済を負担する必要はありません。また、債権譲渡登記不要、追加の事務作業や費用発生のリスクが小さい点も利用者の安心材料となっています。比較的少額の売掛金にも応じており、小規模事業者、個人事業主やフリーランスでも使いやすいサービスになっています。

申込みは専用ページに情報を入力し、必要なデータをアップロードするだけで完了します。ネットに慣れていれば難しい部分はなく、場所を問わず全国どこからでも利用できる仕組みも魅力です。問合せはオンラインで気軽に行えるため、ファクタリングの利用経験がない方でも利用しやすいでしょう。スピーディーさと手軽さが両立していることから、個人事業主やフリーランスにとってもQuQuMoは実用性の高い選択肢と言えます。

QuQuMoの公式サイトへラボル

| 必要書類 | ・免許証などの本人確認書類 ・取引を示すエビデンス(請求書等) |

|---|---|

| 入金スピード | 最短30分 |

| 調達可能金額 | 1万円~必要な金額 |

| 契約方法 | オンライン |

| 利用対象者 | 個人事業主、法人(2023以降) |

| 手数料 | 10% |

| 取引 | 2社間ファクタリング |

| 債権譲渡登記 | なし |

| 運営会社 | 株式会社ラボル |

ラボルは個人事業主、フリーランスが抱える資金繰りの悩みに対応するためにつくられたファクタリングサービスです。比較的少ない金額の売掛金でも利用でき、1万円前後の小口債権から申込みが可能なため、細かな請求が多い業種でも使いやすい仕組みとなっています。個人で事業を営む人にとってはハードルが低く、日常のキャッシュフロー調整に取り入れやすい点が魅力です。

利用にあたって、請求書の発行先が法人(BtoC)であることが条件ですが、この点を満たしていれば幅広い職種で活用できます。また、2023年以降は法人も申請できるようになり、対象者の範囲がさらに広がりました。個人事業主が法人成りした場合も問題ありません。

特筆すべきは、これまで多くのファクタリング会社で敬遠されがちだった「新規の取引先に対する請求書」でも、状況によっては対応してもらえる可能性がある点です。取引開始間もない相手からの売掛金でも資金化できる余地があるため、新しい顧客を獲得したばかりの事業者にとって心強い存在です。業種に制限がないため、飲食店などの業種であっても、法人向けの後払い売掛金があれば対象となります。

このように、過去の取引履歴に依存しすぎない柔軟な審査を行うため、従来のファクタリングを利用しづらかった小規模事業者でも取り入れやすい点が評価されています。ラボルは、小回りが利く資金調達手段として、多様な事業者に有効な選択肢となります。

ラボルの公式サイトへペイトナー

| 必要書類 | ・請求書 ・本人確認書類(初回時) ・通帳のコピー(3ヶ月程度) |

|---|---|

| 入金スピード | 最短10分 |

| 調達可能金額 | 1万円~300万円 (ただし、初回時30万円が上限) |

| 契約方法 | オンライン |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 10% |

| 取引 | 2社間ファクタリング |

| 債権譲渡登記 | なし |

| 運営会社 | ペイトナー株式会社 |

ペイトナーは、少額の売掛金を対象にしたオンライン専用のファクタリングサービスを運営している会社です。窓口や支店を持たず、利用者はパソコンやスマホから必要情報を送信するだけで申込みが済むため、店舗まで移動する必要はありません。必要書類の確認がスムーズに進んだ場合、早ければ10分ほどで振込まで到達することもあり、急いで資金を用意したい場面で重宝されます。

- 請求書

- 通帳コピー

- 本人確認書類

対象となる利用者は法人に限らず、個人事業主やフリーランスでも問題なく利用できる点が強みです。ただし、最大買取額が300万円に設定されているため(初回は30万円)、高額の運転資金を必要とする企業には不向きな場合があります。一方で、日常的に小口の売掛金が発生する小規模事業者や個人事業主、フリーランスにとっては利用しやすく、規模の小さな事業主様と相性が良くなっています。

なお、初回の利用者については30万円までの買取に制限されており、双方のリスクを抑えながらサービスを開始できる仕組みが整えられています。小規模事業者や個人事業主、フリーランスが急ぎで現金を確保したいとき、ペイトナーであれば必要な額を短時間で手当てでき、日常の資金繰り改善にも役立ちます。手軽さとスピードを兼ね備えているため、少額資金の調達手段として有力な選択肢となるでしょう。

ペイトナーの公式サイトへアクティブサポート

| 必要書類 | ・請求書 ・通帳のコピー |

|---|---|

| 入金スピード | 即日対応可能 |

| 調達可能金額 | 原則300万円(最大1,000万円) |

| 契約方法 | 来店・担当者訪問・郵送 |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 2.0%~14.8% |

| 取引 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記 | 原則として必須 |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoを運営している「アクティブサポート」のもともとのファクタリングサービスです。QuQuMoとは異なり、対面手続きや「出張買取」も行っていることが特徴です。

買い取り金額がやや低く(QuQuMoは無制限)、債権譲渡登記を原則として求めるなど、QuQuMoと異なる面もご理解ください。QuQuMoはオンラインファクタリング専業ですが、こちらは従来のやり方を踏襲しています。オンラインファクタリングは少し不安、あるいはQuQuMoではできない3社間ファクタリングを希望する場合、こちらのアクティブサポートの従来型ファクタリングを行っていただくことになります。

これだけだとQuQuMoの下位互換的なイメージがありますが、アクティブサポートの従来型ファクタリングでは経営コンサルティングも付随します。キャッシュフローの改善や、資金調達以外の経営支援も合わせて受けたい場合、経験豊富なスタッフから経営コンサルティングを受けられるので、こちらのメニューを選択していただくことも十分「あり」だと言えます。

2社間ファクタリングかつオンラインファクタリングで問題ない場合はQuQuMo、もう少しスタッフに相談しながら進めたい場合はアクティブサポートの従来型ファクタリング、このような使い分けをしてください。

アクティブサポートの公式サイトへベストファクター

| 必要書類 | ・身分証明書 ・入出金の通帳 ・請求書 |

|---|---|

| 入金スピード | 最短即日 |

| 調達可能金額 | 30万円~ (ただし1社につき1億円が上限) |

| 契約方法 | 来店・担当者訪問 |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 2%~20% |

| 取引 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記 | 登記なしも可能 |

| 運営会社 | 株式会社アレシア |

ベストファクターは、資金が不足しやすい事業者に向けて迅速なファクタリングを提供している会社で、スピード重視の対応で知られています。特に、建設業や運送業、システム開発(IT業)などの分野での利用が目立ちます。これらの業界では、案件を受けた段階で先行して人件費や材料費の支払いが必要になることが多く、資金の確保を急ぐ場面が頻発します。そのため、短期間で現金化できるサービスとの親和性が高くなります。

同社には年間で約1万件に及ぶ問い合わせが寄せられ、そのうち多くが実際の契約につながっています。継続利用する顧客も一定数おり、実績の厚さが信頼性を支える要因となっています。提出資料に問題がなければ即日入金に対応することも可能で、独自の審査体制が迅速性を後押ししています。

また、法人企業だけでなく、小規模で事業を行う個人事業主やフリーランスからの申込みにも対応しており、事業規模を問わず利用しやすい環境が整えられています。オンラインでの手続きを基本としつつ、電話相談も受け付けているため、初めて利用する人やインターネット操作に慣れていない人でも安心です。特に、建設や運輸といった入金サイクルが不安定になりがちな業界では、ベストファクターは心強い資金調達手段として役立つでしょう。

ベストファクターの公式サイトへFREENANCE

| 必要書類 | 請求書・写真付きの公的身分証 |

|---|---|

| 入金スピード | 最短即日 |

| 調達可能金額 | 1,000万円まで |

| 契約方法 | オンライン |

| 利用対象者 | 法人(小規模法人)・個人事業主 |

| 手数料 | 3%~10% |

| 取引 | 2社間ファクタリング |

| 債権譲渡登記 | なし |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

GMOグループ傘下の企業が運営する本サービスは、個人で事業を行う人向けに特化した資金化サポートを提供しています。対象はフリーランスや個人事業主が中心で、法人の場合でも実質的に1人で運営している小規模法人のみが利用可能となっています。大規模企業向けではなく、独立して働く人のための仕組みと言えるでしょう。

資金調達だけに留まらず、屋号名で利用できる口座の開設や、トラブル時の補償制度、フリーランス向け保険の提供など、事業運営を幅広く支えるサービスをまとめて利用できる点が特色です。専用の「フリーナンス口座」を作成すると、申請した当日に資金が入金されるケースもあり、急ぎで現金を確保したい場面でも役立ちます。ただし、メイン口座とは別に新しい口座を持つ必要があるため、煩わしさを感じる人もいるかもしれません。また、口座を開かずに利用することもできますが、その場合は手数料がやや高めになります。

2社ファクタリングに限定され、申込みから入金までオンラインで手続きが完結する手軽さも魅力です。利用回数が増えると手数料が下がる仕組みが導入されており、継続利用するほどコスト面でメリットが広がるよう設計されています。月額プランを選べば補償や保険に近いサービスも受けられるため、単なる資金化の枠を越えて活用できます。

このように、独立して働く人の資金繰りだけでなく、事業全体の効率を高める機能、リスクヘッジ機能を兼ね備えたサービスであり、全国のフリーランスにとって強力なサポートを提供しています。

FREENANCEの公式サイトへメンターキャピタル

| 必要書類 | ・本査定申込書 ・通帳のコピー |

|---|---|

| 入金スピード | 最短即日 |

| 調達可能金額 | 30万円~1億円 |

| 契約方法 | 来店・訪問(初回時いずれか)・郵送 |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 未記載 |

| 取引 | 2社間ファクタリング・3社間ファクタリング |

| 債権譲渡登記 | 原則登記保留 |

| 運営会社 | 株式会社 Mentor Capital |

メンターキャピタルは、資金繰りがひっ迫している企業や、負債を増やさず資金を確保したい事業者に向けて、売掛金を現金化するファクタリングサービスを提供しています。銀行融資とは異なる仕組みを採用しているため、新たな借入として計上されず、財務面への影響を抑えながら運転資金を手早く確保できる点が特徴です。売掛債権を早期に換金することで、支払いの遅延を回避し、資金繰り改善に直結するサポートが可能となっています。

また、必要書類が揃っていれば短時間で資金提供まで進められる即応性も強みで、最短で当日の入金が期待できます。赤字決算や債務超過、税金の滞納といった一般的に審査が不利になる条件を抱える事業者でも、メンターキャピタルでは柔軟に検討され、2023年実績では9割超の高い審査通過率を記録しています。中小企業だけでなく、個人事業主やフリーランスでも利用可能です。

取り扱い方式は2社間ファクタリングと3社間ファクタリングの両方に対応し、買取金額は30万円から最大1億円までと幅広い範囲をカバーしています。手数料は契約形態によって異なりますが、比較的低水準に設定されているため、費用負担を抑えて資金を調達したい事業者にも利用しやすい条件となっています。必要書類は請求書や通帳の写しなど基本的なものが中心で、準備が難しくありません。

スピード・柔軟性・手数料のバランスが良く、急ぎで資金を用意したい場面で頼りになるファクタリング会社として位置付けられています。

メンターキャピタルの公式サイトへ買速ファクタリング

| 必要書類 | 本人確認書類・請求書・通帳のコピー |

|---|---|

| 入金スピード | 最短30分 |

| 調達可能金額 | 10万円~1億円 |

| 契約方法 | オンライン・郵送 |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 2%~10% |

| 取引 | 2社間ファクタリング |

| 債権譲渡登記 | なし |

| 運営会社 | 株式会社アドプランニング |

「買速」は、できるだけ早く資金を確保したい事業者に適したファクタリングサービスを提供している会社です。手続きがスムーズに進めば、申込みから短時間で振込まで到達することもあり、スピード面を優先したい利用者から選ばれています。取引先へ通知を行わない2社間ファクタリング限定ですので、周囲に知られず資金を得たい人にも利用しやすい仕組みです。

取り扱いのメインは個人事業主やフリーランスの小口債権で、10万円程度の売掛債権から対応しています。融資ではなく債権の売却と言う扱いのため、赤字決算の事業者や信用情報に不安がある人(信用情報ブラック)でも申請できる点が特徴です。他社で断られた経験がある場合でも、一度相談してみる価値があります。

同社では独自の審査方法を導入しており、決して緩い基準ではないものの、結果的に利用可能となるケースが多く、比較的高い成約率を維持しています。売掛金の回収を待てない状況にある事業者や、資金不足を早急に解決したいフリーランスにとって、迅速で柔軟な選択肢となるでしょう。

買速の公式サイトへなぜ請求書のみでは審査不可なのか?最低2点の必要書類

以上、10社のファクタリング会社を紹介しましたが、必要書類が請求書だけで申し込めるところはありません。

最低でも請求書+通帳コピー(入出金明細)が必要になります。請求書だけで手続きできない理由はどのようなものなのでしょうか?

ここではその請求書だけではダメな理由について解説していきます。

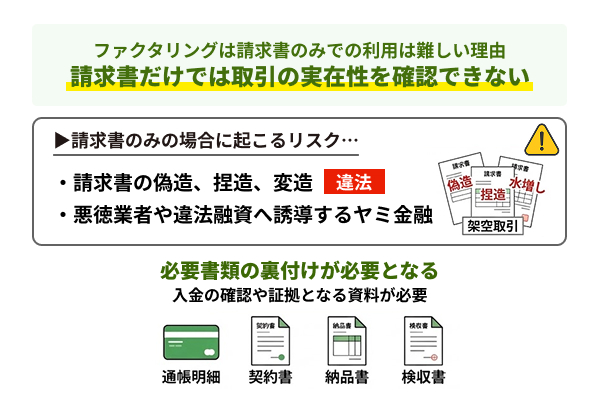

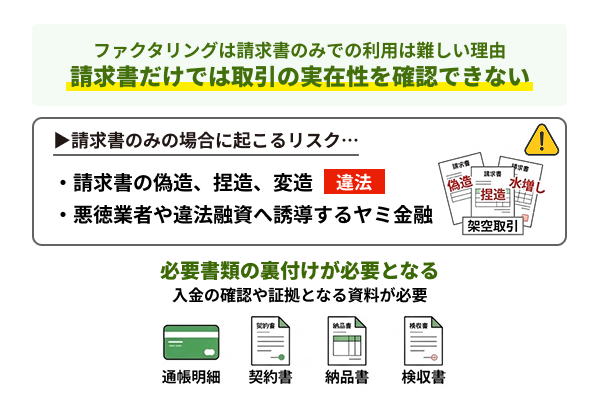

請求書だけでは取引の実在性を確認できない

ファクタリングは「請求書さえあれば利用できる」と誤解されがちですが、実際には請求書だけで手続きを進めることは基本的にできません。理由として、請求書の情報だけでは、そもそも取引が本当に行われたのか、請求金額が正しいのかといった「実在性」を判断できないためです。ファクタリング会社は売掛金の回収リスクを負うため、架空取引や水増し請求を防ぐ目的で、取引の裏付けを示す証憑資料を求めます。

正直な話、請求書だけならば、請求書の偽造、捏造、変造が簡単に行われてしまいます。架空の会社でなくても、知り合いの会社と共謀して存在しない取引の請求書を作ることも可能です(もちろん違法です!)。

請求書だけでは、本当に「その売掛債権が存在したか」わからないので、別の書類でその裏付けを取ります。具体的には、入金の流れが確認できる通帳の明細や、取引先との契約書、納品書、検収書などの関連資料を組み合わせて審査されるのが一般的です。これらの情報が揃わなければ、請求書が提示されても実態が伴わない可能性があるため、買い取りには進めません。

特に、請求書だけで審査を行う業者は、適切なリスク管理をしていない可能性があり、トラブルにつながるケースも見られます。悪徳業者や違法融資へ誘導するヤミ金融、反社会的勢力の可能性も否定できません。健全なファクタリングを利用するためには、「請求書以外の補足資料も必要」と言う前提を理解し、必要書類を正しく準備することが重要です。

取引実態を確認するために通帳のコピーや契約書が必要

ファクタリングを安全に利用するためには、請求書だけでなく、通帳のコピーや契約書といった補足資料の提出が欠かせません。これは、売掛金の裏付けとなる取引が実際に行われているかを判断し、回収不能リスクを最小限に抑えるためです。請求書単体では、金額の根拠や取引内容の真偽を確認できず、架空請求の可能性を排除できません。

数か月にわたって毎月末日にA社から入金されているのなら、A社の掛取引は確かにあり、A社からの支払い遅延もないことが証明できます。結果、審査でも有利になります。

そのためファクタリング会社は、過去の入金履歴が分かる口座明細や、取引条件を示す契約書、納品を証明する書類などを組み合わせて審査を行います。こうした書類を確認することで、請求書の正当性や売掛先の支払い能力を判断し、安心して買い取りできるかを総合的に判断する仕組みです。

| 通帳(入出金履歴) | 売掛先からの入金実績を確認するため |

|---|---|

| 契約書・発注書 | 取引関係の実在性を証明するため |

| 納品書・検収書 | 実際に商品・サービスが提供された証拠 |

| 見積書 | 契約・請求内容の整合性を確認するため |

適切な書類を提出せずに利用できる業者は、審査体制が不十分な場合もあり、後々トラブルとなるリスクがあります。安全な取引のためにも、必要書類を揃えて提示することが、利用者自身のリスクヘッジにつながります。

必要書類が少ないファクタリングを表で比較!

ファクタリングを利用する際に必要な書類と入金スピードを比較してまとめてみました。

「できるだけ少ない書類で申し込みたい」「急ぎで資金調達したい」という方は、必要書類の少なさと入金スピードをあわせてチェックしてみてください。

| ファクタリング業者 | 必要書類 | 入金スピード |

|---|---|---|

| ビートレーディング | 売掛債権に関する資料 2ヶ月分の通帳の写し | 最短2時間 |

| QuQuMo | 請求書 通帳のコピー 開業届または青色、白色の確定申告書一式(個人) | 最短2時間 |

| ペイトナー | 請求書 本人確認書類(初回時) 通帳のコピー(3ヶ月程度) | 最短即日 |

| ジョブマネクラウドファクタリング | 決算書一式 入出金明細(4カ月分) 請求書 本人確認書類 | 最短即日 |

| アクティブサポート | 請求書 通帳のコピー | 最短即日 |

| ラボル | 免許証などの本人確認書類 請求書 取引を示すエビデンス | 最短30分 |

| ベストファクター | 身分証明書 入出金の通帳 請求書 | 最短即日 |

| FREENANCE | 請求書 写真付きの公的身分証 | 最短即日 |

| メンターキャピタル | 本査定申込書 通帳のコピー | 最短即日 |

| 買速ファクタリング | 本人確認書類 請求書 通帳のコピー | 最短30分 |

ただし、入金スピードが「最短30分」「最短即日」と記載されていても、申し込み時間や審査状況によっては翌営業日以降になるケースもあります。

できるだけ早く入金してもらいたい場合は、必要書類を事前に準備したうえで、午前中〜早めの時間帯に申し込むのがおすすめです。

審査を最短で通過するための共通必要書類

ファクタリング審査では以下の書類+必要に応じて面談によって判断します。最近は面談不要のファクタリング会社も増えてきました。そうなると、書類の「定量面」のみで審査することになります。

- 請求書(売掛金が分かる資料)

- 通帳のコピー数か月分(入出金履歴)

- 契約書(売掛先との掛売契約が分かる書類)

- 会社・事業者の基本情報が分かる書類(履歴事項全部証明書、開業届)

- 代表者の本人確認書類(運転免許証など)

- 財務状況を確認するための資料(決算書、確定申告書)

請求書は買取対象となる請求書(発行日・支払期日・取引先名・金額が明記されているもの)になりま、通帳のコピーは売掛先からの継続的な入金実績を確認するために必須となり、直近3か月〜12か月分が一般的です。

このうち、ほぼすべてのファクタリング会社でも求められるのは①請求書と②通帳のコピーになります。⑥財務状況を求めるファクタリング会社は少数派です。

契約時に追加で必要となる書類一覧

審査終了後、実際にファクタリング契約を結ぶ際に以下の書類の追加提出を求められることがあります。なお、一部のオンライン完結ファクタリングでは、上記審査書類だけで契約を結ぶところもあります。

- ファクタリング契約書(売買契約書)

- 債権譲渡通知書(または承諾書)

- 会社・事業者の正式書類

- 代表者本人の確認書類

ファクタリング契約書は、売掛債権の売買条件を定めた正式な契約書で最も重要な書類で、双方の署名・押印が必要、電子契約書も増えています。

この段階で登記簿謄本や印鑑証明書の提出を求められることがあります。

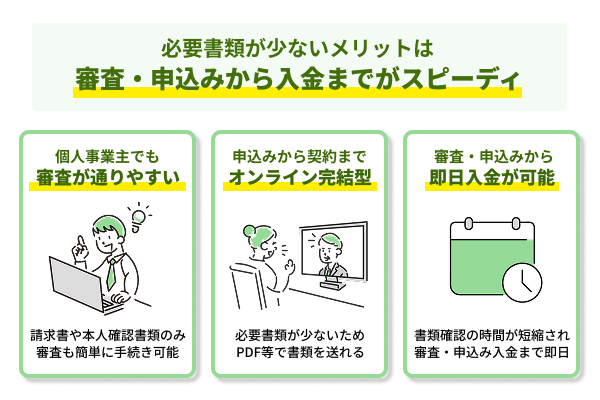

必要書類が少ないファクタリング会社のメリット3つ

ファクタリングで必要書類は、最少でも請求書+通帳のコピーが必要です。必要書類が少ないことに何かメリットがあるのか、ここでまとめてみました。メリットが多いなら、必要書類が少ないファクタリング会社を選んでください。

それぞれ順に解説します。

フリーランスや個人事業主でも審査が通りやすい

必要書類が少ないファクタリングには、特に個人事業主、フリーランスにとって大きなメリットがあります。個人事業主やフリーランスのの場合、決算書や多くの取引資料を求められるサービスでは申込みのハードルが高くなりがちです。書類数が少ないファクタリングであれば、請求書や通帳コピーなど最低限の資料だけで審査が始められるため、準備の負担が軽減され、申込みまでのスピードが大幅に向上します。

また、提出資料が少ないことは、審査の観点も「事業者の財務状況」より「売掛債権の質」に重点が置かれているケースが多いことを意味します。そのため、開業して間もない事業者や、直近の決算が赤字のフリーランスでも利用できる可能性が高まります。いきなり有名企業や自治体の仕事を請け負えているならそれだけで大きな加点要素になります。

銀行融資のように複雑な書類を整える必要がないため、「書類不足で断られる」リスクも減少し、より多くの事業者が利用しやすい環境となります。

審査に必要な手続きがシンプルで早いため、急ぎの資金需要にも対応しやすく、現場で突然の支払いが発生した場合でも迅速な資金確保が可能になります。書類負担を軽くし、幅広い事業者がアクセスしやすい点こそ、書類が少ないファクタリングの最大の魅力です。

オンライン完結で手続きが早く来店や面談が不要

必要書類が少ないファクタリングは、特にオンラインファクタリングが増えている現在、大きなメリットになります。提出書類が少ないほど審査にかかる時間が短縮され、申込みから資金化までの流れがスムーズになります。多くのオンラインファクタリングでは、請求書と取引口座の通帳コピーなど最低限の資料のみで審査が可能なため、書類収集の手間が大幅に軽減されます。

さらに、こうしたサービスの多くが非対面で手続きできる点も魅力です。スマホやパソコンから必要書類をアップロードするだけで完了するため、店舗訪問や面談の必要がなく、全国どこからでも迅速に申込みが可能です。郵送や対面のやり取りが不要になることで、資金調達までの時間が短縮され、急ぎで資金を確保したい事業者にとって大きな利便性となります。

書類が少なくオンラインで完結する仕組みは、個人事業主、フリーランスのように日常業務で時間を取りづらい方々に向いています。事務作業の負担を減らしながら、最短即日で資金化できるサービスも多く、使い勝手の良さは従来型のファクタリングにはない大きな強みです。こうした手軽さとスピード感が、必要書類の少ないオンライン型ファクタリングの最大の魅力と言えるでしょう。

ただし、面談がないことは、「特段の事情」ややる気、熱意と言った「定性面」をアピールできる機会も失います。事情を説明したい、この熱い思いをファクタリング会社に訴えたいような場合は、「書類選考」だけで決まってしまうデメリットとも隣り合わせです。

審査から即日入金に対応する業者が多い

必要書類が少ないファクタリングサービスには、「即日入金に対応している業者が多い」大きなメリットがあります。提出書類が最小限に抑えられているため、審査が迅速に進みやすく、条件が整えばその日のうちに資金が振り込まれるケースも珍しくありません。特にオンラインファクタリングでは、申込みから審査、契約、入金までをすべてWEB上で処理できるため、従来必要だった郵送や対面手続きの時間が大幅に削減されます。

こうしたスピード感は、急な支払いや予期せぬトラブルで資金が必要になった事業主様にとって非常に有効です。たとえば、仕入代金の支払い期限が迫っている場合や、人件費の支払いを急いで確保したい状況でも、即日対応可能なファクタリングであれば、資金繰りに深刻な影響を与える前に手当てが可能です。

運送業、建設業のように、突発的な資金需要が発生しやすい立場の事業主様にとっても、即日対応は大きな安心材料になります。必要書類が少なく準備が簡単なため、時間がないときでも申込みでき、実際に資金が入金されるまでのタイムロスを最小限に抑えられます。

このように、少ない書類で利用できるファクタリングは、スピードと利便性を兼ね備え、即資金化したい事業者にとって非常に使いやすい選択肢となっています。

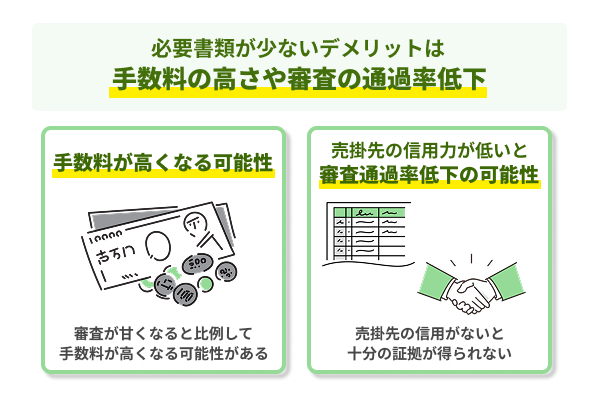

必要書類が少ないファクタリング会社のデメリット2つ

一方、必要書類が少ないファクタリングにはデメリットもあります。メリットとデメリットをしっかり比較して決めてください。

必要書類が多い方が良い結果が出ることもあります。

審査は通りやすいが手数料が高くなる傾向がある

必要書類が少ないファクタリングは手軽に利用できる一方で、デメリットとして「手数料が高くなりやすい」点が挙げられます。提出書類が少ないことは、ファクタリング会社が審査のために得られる情報が限られることでもあり、利用者の信用力や取引の実在性を十分に確認しにくくなります。

結果として、ファクタリングの審査が甘い傾向にあるものの、リスクを補うために手数料を高めに設定するファクタリング会社も少なくありません。

通常、通帳の取引履歴や契約書に加えて、過去の請求書、決算書など詳細な資料を提出すれば、事業の状況を細かく確認できるため、手数料も抑えやすくなります。しかし、必要書類を最低限にした場合、ファクタリング会社側が抱える不確定要素が増えるため、リスクヘッジとして手数料が上がってしまう傾向にあります。

さらに、オンラインファクタリングで書類が少ないサービスほどスピードを重視する傾向があり、その利便性の対価として費用が高めになるケースもあります。急ぎの資金調達には便利ですが、コスト面では慎重な判断が求められます。

このように、書類が少なく使いやすい点はメリットですが、その裏側で手数料負担が大きくなる可能性があることを理解した上で、複数社を比較しながら利用することが重要です。

売掛先の信用力が低いと審査通過率が下がる

デメリットとして売掛先の信用力が低いと審査通過率が下がりやすい点が挙げられます。ファクタリングでは、利用者本人ではなく売掛先の支払い能力(売掛先の社会的信用)が審査の中心になります。ところが、提出書類が最小限に絞られていると、ファクタリング会社が売掛先の取引状況や支払い実績を細かく把握できず、リスクの判断材料が不足してしまいます。誰もが知っている有名企業や自治体などの公共セクターならば信頼できますが、そうしたところと取引できるケースは少数です。

そのため、売掛先の与信に不安がある場合、追加資料がないと審査を通しにくくなる傾向があります。通常であれば、過去の入金履歴がわかる通帳コピーや、継続した取引を証明する契約書・注文書などがあれば、売掛先の信頼性を裏付けられます。しかし、必要書類を最小限にしたサービスでは、これらの資料(特に後者)を提出しないまま審査を受けるため、審査側が判断できる情報が限定されます。

また、売掛先が新規取引で実績が少ない場合や、規模が小さい売掛先の場合は、書類の少ないファクタリングほど審査難易度が上がる傾向があります。結果として、利用者から見れば手軽である一方、「売掛先の信用力次第で結果が大きく左右される」点がデメリットとなります。個人宛ての(BtoC)売掛債権のファクタリングを多くのファクタリング会社が認めないのもそこに起因します。

こうした背景から、売掛先の信頼性に不安がある場合は、必要書類が少ないサービスよりも、書類が多くても丁寧に審査してくれるファクタリング会社を選ぶ方が、通過率や条件面で有利になるケースがあります。

必要書類が少ないファクタリングに関するよくある質問

必要書類が少ないファクタリングに関して多くの方から寄せられる質問について、Q&A形式でお答えします。疑問点につしては事前にしっかり潰しておくことが大切です。

ファクタリングは請求書なしでも利用できますか?

結論から言うと、ファクタリングは「請求書なし」では原則として利用できません。ファクタリングは、売掛債権(請求書)をファクタリング会社へ売却して資金化する仕組みのため、その債権を証明する書類が必須となります。請求書が存在しない場合、そもそも取引が成立しているか、売掛金が確実に発生しているかを確認できず、審査を進められません。

ただし、一部のファクタリング会社では、請求書が未発行でも「発注書・納品書・契約書・見積書・注文書」など、売掛金の発生を証明できる関連書類が揃っている場合に限り、例外的に対応してくれるケースがあります。これは、「将来債権」の譲渡=ファクタリングになります。

請求書は期日、金額が確定している債権ですが、注文書や発注書は金額が固まっていません。これらを「将来債権」と呼び、従来は買取対象外でした。

しかし、2020年の民法(債権法)改正で「将来債権の譲渡」が明文化されたため、徐々に取り扱うファクタリング会社が出ています。将来債権は確定債権(請求書)ほど確実ではないので、手数料が高いなどデメリットもありますが、請求書なしでもファクタリングでみるほぼ唯一の方法です。

しかし、請求書も注文書も発注書も全く作成されておらず、取引の事実を示す証拠もない場合は、どの会社でもファクタリングの利用は難しいのが現実です。トラブル防止や不正請求のリスク管理の観点からも、売掛金の証明書類、最低でも将来債権の書類は必ず求められます。

請求書の偽造や二重譲渡は犯罪ですか?

はい。請求書の偽造や売掛金の二重譲渡は、明確に犯罪行為として扱われます。絶対やってはいけません!

ファクタリングは債権取引であるため、書類の信頼性が非常に重視されており、不正行為は重大な法的責任を伴います。

■ 請求書の偽造は「詐欺罪」「偽造罪」などに該当

偽造関係の犯罪及び量刑を表にまとめました。なお、懲役は2025年の刑法改正によって「拘禁刑」に変わりました。

| 偽造の内容 | 問われる犯罪と量刑 |

|---|---|

| 請求書偽造 | 詐欺罪:10年以下の懲役 |

| 銀行通帳の偽造 | 私文書偽造罪:3か月以上5年以下の懲役 私文書変造罪:3か月以上5年以下の懲役 偽造(変造)私文書行使罪:3か月以上5年未満の以下 詐欺罪:10年以下の懲役 |

| 契約書の偽造 | 私文書偽造罪:3か月以上5年以下の懲役 私文書変造罪:3か月以上5年以下の懲役 公文書偽造罪:1年以上10年以下の懲役 公 文書変造罪:1年以上10年以下の懲役 詐欺罪:10年以下の懲役 |

| 身分証明書の偽造 | 公文書偽造罪:1年以上10年以下の懲役 公文書変造罪:1年以上10年以下の懲役 偽造公文書行使罪:1年以上10年以下の懲役 詐欺罪:10年以下の懲役 |

| 確定申告書、決算書の偽造 | 私文書偽造罪:3か月以上5年以下の懲役 偽造私文書行使罪:3か月以上5年以下の懲役 詐欺罪:10年以下の懲役 所得税法、法人税法、消費税法違反:10年以下の懲役、若しくは100円以下の罰金、又はこれらの併科+追徴課税 |

| 商業登記簿謄本の偽造 | 公文書偽造罪:1年以上10年以下の懲役 偽造公文書行使罪:1年以上10年以下の懲役 詐欺罪:10年以下の懲役 公正証書原本不実記載罪:5年以下の懲役又は50万円以下の罰金 |

■ 二重譲渡は詐欺罪に該当する可能性

同じ売掛債権を複数のファクタリング会社に売却する行為は、故意で行えば詐欺罪(刑法246条) に問われることがあります。

想定される刑罰:懲役10年以下の刑事罰

売掛金の実在性や所有権について虚偽の説明をした場合は詐欺として成立します。ファクタリング会社同士で照会が行われることも多く、二重譲渡はほぼ確実に発覚します。

■ 結論

請求書の偽造も二重譲渡も詐欺罪などの犯罪で、重大な刑事罰の対象になります。最悪刑務所行きも想定され、発覚すれば人生そのものを失い、民事責任も追及される

ファクタリングは個人の通帳なしでも利用はできますか?

結論としては、通帳なしでの利用は基本的に難しいと考えておくべきです。

もちろん、法人で法人口座を持っている場合は、そちらの口座の通帳を提出します。

ファクタリング会社は、取引実態の確認や売掛金の入金状況を把握するため、過去数か月分の通帳コピーを求めるのが一般的です。売上の流れが確認できないと、売掛債権の実在性や継続性を判断できないため、審査が通りにくくなります。

ただし、最近は オンライン型のノンペーパーファクタリングが普及しつつあり、会計ソフト(freeeなど)や請求書発行サービスとのAPI連携により、通帳の提出が不要となるケースもあります。

あるいは、ランサーズなどクラウドソーシングサイトでは、そこで獲得した報酬についてのみファクタリングできるサービスがあります。この場合、「ランサーズ口座」などを銀行口座と見なしてファクタリングすることは可能です。

しかしこれらは例外で、十分なデータ連携が取れていることが前提です。特に個人事業主やフリーランスの場合、取引規模が小さく情報も限られるため、通帳なしでの利用はさらにハードルが高くなります。確実に審査を通すためには、事業用口座を開設し、売上の入金記録を整えておくことが最も安全で現実的な方法と言えます。

決算書や確定申告書がなくても利用できますか?

はい、請求書と通帳のみの2点で審査可能です。

銀行融資とは異なり、ファクタリングの審査で最も重視されるのは、お客様自身の業績ではなく「売掛先(取引先)の信用力」です。そのため、以下のような状況でも決算書類なしでご利用いただけるケースが大半です。

- 創業1年未満で、まだ決算や確定申告の時期を迎えていない

- 直近が赤字決算や税金滞納中で、書類を提出するのが不安

審査に必要なのは「実際に取引が行われている証拠」ですので、煩雑な財務資料を用意する必要はありません。